АВТОР: Д-р Пламен Иванов

Д-р Пламен Иванов е преподавател по икономика и банково дело към Университета на Уинчестър, както и във ВУЗФ. Бил е гост лектор в редица английски университети, включително Линакър Колидж, Портсмут, Саутхамптън, Оксфорд Бруукс и Йълдъз университет в Истанбул. Придобива бакалавърска степен по Международна търговия и финанси от Портсмутския университет след което завършва магистърска по Международно банково дело и финанси към Университета на Саутхамптън, където по-късно получава докторска степен. Член е на Американската асоциация на икономистите, на британското следкейнсианско общество, Асоциацията на стопанските историци в Англия и междуродната асоциация на изследователите на институционална икономика. Работил е като мениджър в Лондонското сити в петата най-голяма одиторска компания в света - БДО, консултирал е редица бордове на директори за създаването на нови банки в Обединеното кралство.

- 3 причини, довели до убийството на Кирил Русев от сина на Стоян Александров

През последните седмици се разбуни обществен дебат на тема "лихварството" покрай убийството на бизнесмена Кирил Русев от Петър Александров, син на бившия ни министър на финансите, Стоян Александров. Както се разбра, причината е неизпълнението на кредитни задължения към първоначален заем от над $300,000 (около 540 хил. лв) с годишна лихва от 14 - 18% към бившия министър на финансите (въпреки че последният е придобил атрактивен бизнес имот, който е бил ипотекиран в негова полза в случай на необслужване на дълга). Както впоследствие се разбра, придобиването на ипотекираното имущество на кредитополучателите на безценица (чрез тясно сътрудничество с частни съдебни изпълнители) е била квинтесенцията на лихварската дейност, предприета от баща и син Александрови.

Един важен въпрос остава незасегнат в досегашните журналистически репортажи и разследвания, свързани с лихварската дейност, развивана от двамата. А именно: Какво трябва да се промени в структурата на българската банкова система, за да се предотвратят такива човешки драми, както от страна на кредитополучателя, така и от страна на "ощетеният" лихварски син?

Българската финансова, и в частност банковата система, е пренаситена с играчи. Банковата ни система, състояща се от 17 кредитни институции, трябва да се консолидира допълнително през следващите години, въпреки вълната от сливания и придобивания през последното десетилетие. Това бе единодушното мнение и на Асоциацията на българските банки, изразено по време на форума Банките и бизнесът през декември 2023 г.

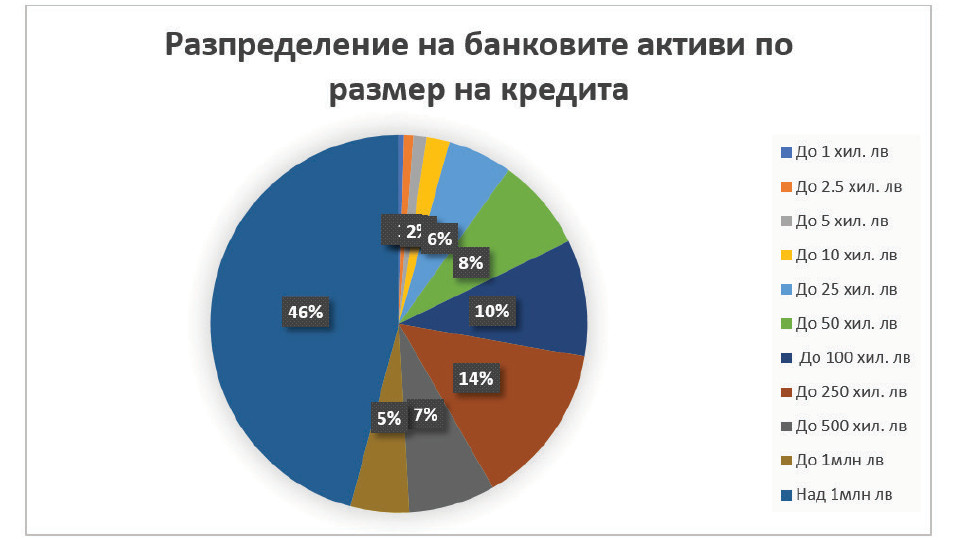

(Данни: БНБ, септември 2023г.)

Бърз преглед на статистически данни от БНБ относно структурата на кредитите по размер (виж графиката горе) разкрива, че банките в България раздават основно големи кредити (над 1 млн. лева), които съставляват близо 50% от цялото количество раздадени банкови кредити в страната. Дори солидна сума за българските икономически стандарти от порядъка на 500 - 550 хил. лв., подобна на кредита, получен от убития бизнесмен срещу умопомрачителната годишна лихва от над 14%, не представлява особен интерес за българската банкова система - под 5% от всички заеми са с такава себестойност.

Поведението на кредитораздаване от страна на банките в България е подобно на това, което се наблюдава и в други държави, където секторът се доминира от няколко големи банки. Във Великобритания, петте най-големи кредитни институции (HSBC, Lloyds, NatWest, Barclays и Santander), подобно на петте най-големи банки в България, държат около 70-80% от всички банкови активи.

(Източник: Федерална резервна банка на Сент Луис)

Редица стопански научни разработки, изследващи връзката между големината на банковите институции и големината на техните контрагенти, показват една универсална закономерност: големите банки отдават кредити на големи клиенти, средните по размер кредитни институции приоритизират средни предприятия, а малките банки отдават кредити на микро и малки предприятия. Тази закономерност в поведението на банковия сектор се дължи на един факт: за да се изготви банков контракт с контрагент, трябва да се направят един и същ тип проверки и анализи, както за МСП, така и за големи предприятия.

Следователно, големите банки, за да увеличат рентабилността си, предпочитат да подпишат договор с големи контрагенти (да кажем с един за 1 млн. лв.), вместо с много, но малки (да кажем сто за по 10 хил. лв.). По този начин, те намаляват разходите си за мониторинг и администриране, свързано с обслужването на кредита, и в този стопански процес увеличават рентабилността си (а именно тази мярка е една от основните в компенсаторните пакети на борда на директорите на търговски банки както преди, така и след Голямата финансова криза от 2007 г.).

Базирайки се на тази линия на стопански изследвания, може веднага да се идентифицира пробойна в българската банкова система. В сърцевината на проблема са недостатъчният брой банкови институции с подходящ институционален дизайн и размери, които да предлагат кредити на достъпни лихвени проценти срещу обезпечението, което контрагентите като г-н Русев (и другите клиенти на лихварите Александрови) могат да предложат.

Именно липсата на достатъчното предлагане на такива банкови услуги от банки с подходящ размер вероятно подтиква контрагентите да се обръщат за заеми към банкери, превърнали се в лихвари с грабителски цели. И в крайна сметка, тези контрагенти загубват ипотекираното си имущество чрез ЧСИ. Те остават и "вечни длъжници" заради убийствените лихви, начислявани върху техните първоначални заеми, които не могат да бъдат изчистени даже след реализацията на имуществото на отворени търгове.

Тук е важно да подчертаем и темата за ролята на изключително високите лихвени проценти в семплия бизнес модел на лихварство. То се базира на "Правилото на 72". А правилото гласи, че ако разделим 72 на лихвеният процент, който е начислен към заема, то може да калкулираме колко години са нужни да удвоим капитала си. Колкото по-висок е процентът, толкова по-бързо го удвояваме. Таблицата по-долу показва тази математическа закономерност.

В контекста на лихварската дейност на баща и син Александрови, то "Правилото на 72" показва, че те ще удвоят капитала си за малко над 5 години, ако се калкулира с по-ниската лихва от 14%. Ако е по-висока лихвата от 18%, която някои от техните клиенти са плащали, то тогава те удвояват капитала си за точно 4 години. В тези изчисления не влиза дневната наказателна лихва от 0.5% за закъснели плащания.

С прости думи, ако приемем хипотезата, че бизнесменът Русев е взел заем на по-ниската ставка от 14%, то в рамките на 5 години, той трябва да върне над $600,000 (без да броим риска от промяна на обменният курс лев/долар в този период, тъй като неговите доходи са най-вероятно в левове, а заема в долари). Основавайки се на това просто, но ефикасно правило, може да разберем лесно защо отвлечения, изтезаван и накрая убит кредитополучател не е бил в състояние да изпълни неговата част от договорката.

С голяма доза сигурност, когато се дават заеми на такива високи лихвени проценти, кредитополучателят, рано или късно, ще закъснее с едно или повече плащания, най-малко заради бизнес циклите в местната и световна икономика. Забавяното на изплащането на заема ще доведе до неимоверно увеличение на дължимите суми заради рекетьорската дневна лихва от 0.5%. От своя страна, това ще направи сумите за погасяване на дълга още по-непосилни за обслужване, позволявайки на кредитора да реализира обезпечението на заема чрез ЧСИ, и евентуално да го придобие на занижени цени.

Точно това експоненциално покачване на дълговете, де факто "убивайки" кредитополучателя заради начисляването на усложнена (и наказателна) лихва, е накарало както древните вавилонци, така и редица религии да изградят институционални механизми за защита им. Основната цел на тези механизми е била да се избягва разрешаване на двустранни взаимоотношения чрез "кръв", а и заробването на бедни контрагенти от по-проспериращи такива. За съжаление, модерната банкова система както у нас, така и в чужбина не са снабдени с такива механизми.

Нека все пак обърнем внимание на три такива механизма от стопанската история на човечеството.

Във Вавилон, люлката на модерната банкова система, са практикували "изчистване на глинените записки" (на английски: wiping off clay tablets) след гибелта на всеки техен крал. Накратко, когато кралят загине от естествена смърт или по време на военна битка, то цялата банкова система със записките върху глинени плочи с активите и пасивите на всеки контрагент се "занулява". Тоест, никой не дължи пари на никого. Целият процес на производство и консумация, кредитоотдаване и кредитополучаване, се започва от нулата.

Други два примера са от християнството и исляма. В светите писания и на двете основни религии в България се забранява използването на лихвени проценти, когато се отдават кредити. Въпреки, че в ранното християнството лихвите и лихварството са били смятани за втория смъртен грях само след физическото убийство, това религиозно-философско разбиране е поетапно извадено от употреба през последните няколкостотин години. Самият факт, че това е рядко споменавано във всякакъв вид анализи и учебници по стопанство отваря възможност за алтернативна парична (и банкова) система, която трябва да бъде по-добре проучена. Може би такава система ще произведе по-справедливо разпределение на икономическите благини, както е искал и Исус Христос (илюстрирано с изгонването на търговците и лихварите от храма).

Все пак трябва да се отбележи, че в мюсюлмански страни - например Саудитска Арабия - банковите операции са стриктно контролирани, за да следват инструкциите в Корана- и до ден днешен. Там кредитополучателят и кредиторът се разбират предварително за крайна сума, която трябва да бъде върната от кредитополучателя. По този начин се минимизира възможността да се изпадне в несъстоятелност от негова страна.

Връщайки се към нашата реалност, именно съвкупността от изключително високите лихвени проценти, които клиентите на лихварите Александрови трябва да им плащат, заедно с придобиването на атрактивно недвижимо имущество на занижени цени от ЧСИ (заради закъснели изплащания), обясняват бързото и легитимно натрупване на многомилионен капитал от бившия финансов министър на гърба на редица съсипани бизнеси.

Но предприемчивостта от негова страна е станала възможна най-вече заради пробойните в структурата на българската банкова система. За да се промени фундаментално, трябва нова визия и разбиране за ролята на банките, банковите услуги и банковите служители в капиталистически модел за производство и консумация. Само така ще можем да изградим солидарно и богато общество (както е било по време на Златния период на капитализма в САЩ и Западна Европа през 70-те и 80-те години на миналия век), а не общество на контрастите (както е в момента и тук, и там).

Последвайте ни в Google News Showcase за важните новини

Вижте всички актуални новини от Standartnews.com