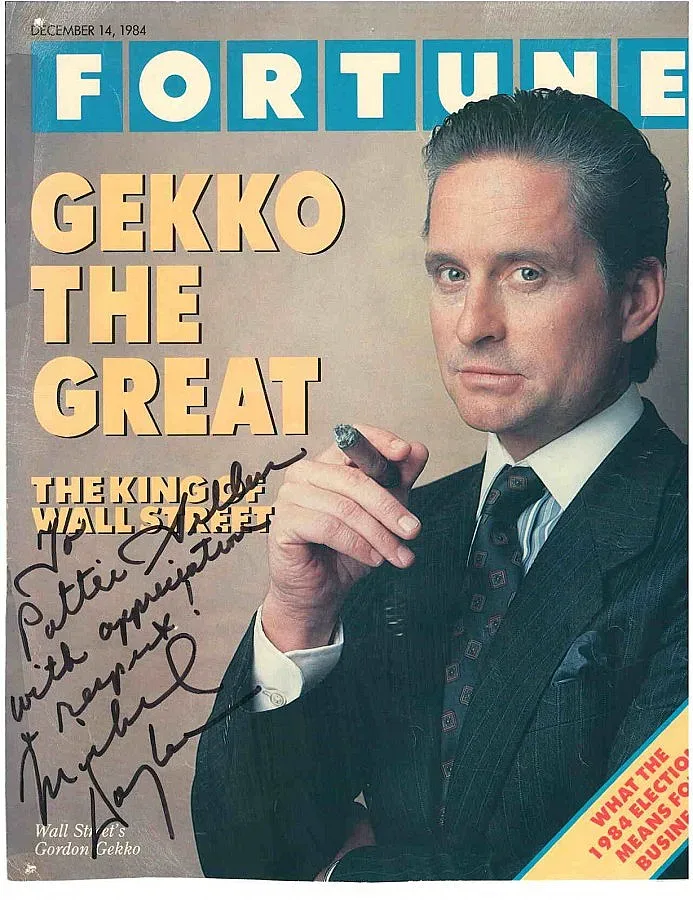

Гордън Геко, главният герой във филма на Оливър Стоун "Уолстрийт", е примерът за интелигентен и амбициозен мъж, който позволява на алчността да го превърне в престъпник, забогатяващ от страданието на другите. Следващото поколение на Уолстрийт обаче приема Геко като икона и следва неговия бизнес модел. Култовата фраза на Гордън Геко "Алчността е нещо добро" всъщност принадлежи на прототипа му, Иван Боески, който плаща 100 млн. долара глоба на щатската Комисия по ценни книжа и борси, за да постигне извънсъдебно споразумение по обвиненията в търговия с вътрешна информация. Боески произнася реч в Калифорнийския университет на откриването на учебната година през 1986 г. Тогава той казва: "Алчността е нещо добро. Смятам, че алчността е здравословна." Въпреки падението на Боески и Геко тяхната мантра за алчността се пропива в бизнеса и личното забогатяване застава преди всичко друго. Ето и няколко много интелигентни мъже, доказали, че нямат нищо против да трупат милиони за сметка на чуждо страдание. Поведението им е резултат от алчност и нисък морал и в пълно съответствие с разбиранията на Гордън Геко, който казва: "Ако имаш нужда от приятел, вземи си куче."

Бърнард Мадоф - най-големият измамник

Създадената още през 80-те години от Мадоф финансова пирамида е работила на принципа на т.нар. схема Понци - т.е. последните включили се финансират първите играчи в нещо, което реално не върши никаква друга дейност, освен да привлича нови измамени. В името на мащабната кражба Мадоф използвал регистрираната в Лондон семейна фирма - за да заблуди регулаторните органи и своите клиенти, че търгува с ценни книжа в Европа. Мадоф обаче не инвестирал набраните средства, а прехвърлял парите обратно към свои сметки в САЩ и се облагодетелствал. С част от парите той покривал разходите за извършваната търговия с ценни книжа в Ню Йорк и заплащал обещаната печалба на по-ранните клиенти. По този начин схемата се поддържала сама с постъпленията от новите клиенти в продължение на години. За да привлича нови средства, Бърнард Мадоф е обещавал на новите клиенти възвръщаемост от 46% на година.

Основателят на най-голямата финансова пирамида в историята бе осъден на 150 години затвор. Щетите, причинени от действията му, бяха оценени на 50 млрд. долара. Сред засегнатите от него бяха холивудски звезди, някои от най-известните банки в света, еврейски благотворителни организации и други.

Терминаторът на "Сосиете женерал"

Бившият дилър на френската банка "Сосиете Женерал" Жером Кервиел е сред водещите финансови измамници. През 2008 година той извършва серия от спекулативни борсови сделки с пари на банката, резултатът от които е плачевен - губи 6.7 млрд. долара. Така докарва втората по големина френска банка до ръба на фалита. Малко преди да изгори и в самия край на кариерата си, Кервиел жонглира с 50 милиарда евро - сума, която надвишава с един път и половина собствения капитал на "Сосиете Женерал". За да извърши високорисковите си сделки, Кервиел прониква в компютрите на колегите си, ходи пръв на работа и си тръгва последен. Кервиел използва фалшиви хеджингови инструменти, с помощта на които прикрива позициите, за които играе, като нискорискови. Той беше осъден на 3 години затвор и глоба от 4.9 млрд. евро, които трябва да изплати на банката за това, че с действията си е застрашил съществуването й.

"Мистър 5 процента"

Един от най-големите финансови каръци за всички времена е Асуо Хаманака. Той отговаря за търговията с метала мед в японската корпорация "Сумитомо". През 80-те години на миналия век е смятан за капацитет в неговата област и всички в бранша сверяват часовника си по него. Наричат го "Мистър 5 процента" заради това, че контролира над 5 на сто от годишното предлагане на световния пазар на мед. През 1996 година той разкрива пред шефовете си, че за 10 години чрез незаконни спекулативни сделки е успял да причини на фирмата загуби в размер на 2.6 млрд. долара. Осъден е на 8 години затвор, които излежава. На 54 решава да спре да пие и да започне нов живот. Първото нещо, което тогава прави, е да изкара отново шофьорска книжка.

"Съжалявам"

В черния списък на банковите дилъри е Ник Лийсън, закопал британската "Барингс банк". В последния си работен ден той оставя на екрана на служебния си компютър бележка с надписа "Съжалявам". След това качва нищо неподозиращата си съпруга на самолет за Борнео, пред която край басейна в хотела признава, че е съсипал инвестиционната банка с 233-годишна история. Чрез високорискови спекулативни сделки Лийсън натрупва загуби за 1.4 млрд. долара, а когато през февруари 1995 г. шефовете му разбират за случая, те имат време само да информират Централната банка, че са фалирали. Причинените от Лийсън загуби оставят 1200 души без работа. По-късно холандската банка "ИНГ" купува останките на "Барингс" за 1 паунд. По историята на Ник Лийсън, който лежи в сингапурски затвор, е създаден филм.

Индийският Айнщайн

Харшад Мехта бе смятан едновременно за Айнщайн и за звездата на индийската борса. Натрупал огромно богатство чрез търговия с акции, той живее в огромно имение с басейни и частно голф игрище. През април 1992 г. всичко свършва, след като срещу него са повдигнати 27 различни обвинения. Наречен е архитект на най-голямата борсова измама в Индия.

Банки и брокери са обвинени в заговор за нелегалното източване на 1.3 млрд. долара от междубанковия пазар за ценни книжа, за да създадат бум на фондовата борса в Мумбай. Водещият брокер в тази схема е Харшад Мехта. Той умира на 47 в затвора по време на съдебния процес срещу него. Диагнозата е инфаркт.

Последвайте ни в Google News Showcase за важните новини

Вижте всички актуални новини от Standartnews.com