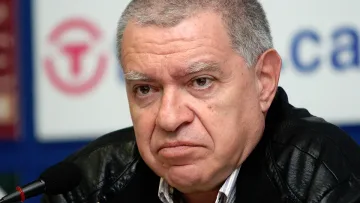

"Това, което виждаме напред, са нови предизвикателства. От една страна, това са политическите и икономическите процеси в страната. Пресечните точки на тяхната динамика и развитие са основно три: цените, цените, и пак цените. Изходът от бюджетния процес, който тече в момента, ще бъде индикативен за посоката на тази динамика и развитие. От позицията на БНБ и с оглед целите за овладяване на инфлацията много е важно страната да не поема значителни допълнителни постоянни разходи, срещу които не стоят постоянни приходи". Това каза гуверньорът на БНБ Димитър Радев на форум на Асоциацията на банките в България по повод 30 години от създаването ѝ, което бе отбелязано на 13 юни 2022 г.

Публикуваме пълния текст на изказването на г-н Радев:

"Уважаеми г-н вицепремиер,

Уважаеми народни представители,

Уважаеми колеги и гости,

Благодаря за поканата. Моля да приемете най-искрените поздравления на Управителния съвет на БНБ за 30-годишния юбилей на Асоциацията на банките в България. Използвам случая също да благодаря за многогодишната подкрепа и партньорство. Те бяха демонстрирани не само в оперативната ни работа, но и при решаването на стратегическите задачи пред сектора и икономиката на страната.

АББ беше създадена в началото на период на драматични политически, икономически и социални промени в страната. Оттогава банките в България и секторът като цяло преминаха през различни фази и периоди, някои от които особено турбулентни. За разлика от началото, секторът, а и Асоциацията сега са значително по-консолидирани. Хората като мен, съвременници на събитията през 1992 г., си спомнят, че банките в България тогава бяха над 70, като 47 от тях станаха учредители на асоциацията. Днес банките – членове на АББ (пълноправни и асоциирани), са 24 при общо 25 банки и банкови клонове в България.

Не е необходимо да се връщаме толкова назад, за да оценим огромните промени в сектора. Достатъчно е да вземем периода от последните 5 години. Повечето от нас участваха в отбелязването на 25-годишния юбилей на асоциацията. Тогава фокусът беше насочен към самия банков сектор, основно към прилагането на мерките от безпрецедентния като мащаби и дълбочина преглед на качеството на активите и стрес тест на българските банки, т.е. ние се занимавахме преди всичко друго със себе си. Пет години по-късно основният фокус на банковата общност е как най-ефективно да помогнем на бизнеса и домакинствата да се справят с икономическите предизвикателства, пред които се изправят. Или по друг начин казано, това, което преди няколко години си поставяхме като цел, вече е изпълнено, а именно: от източник на проблеми в миналото сега банковият сектор е важен фактор за тяхното решаване.

Друга тема, която ние обсъждахме преди пет години, беше възможността БНБ и банковият сектор да се присъединят към Европейския банков съюз. Много хора тогава в България, а и извън нея, разглеждаха тази възможност като далечна и трудно постижима. Днес България е член на Европейския банков съюз и скоро ще отбележи 2 години от това членство. Какво означава това на практика? Това означава, че БНБ и банковият ни сектор са съответно първата публична институция и първият икономически сектор в България, които са част от еврозоната. БНБ участва във вземането на най-важните решения, свързани с надзора и преструктурирането на европейските банки, включително българските. При това нашият глас, независимо от размера на нашата икономика и банков сектор, има същата тежест като гласа на всяка една друга централна банка в еврозоната. Още повече, че в лицето на г-н Радослав Миленков Българската народна банка има представител в ръководния комитет на Европейския банков надзор, в който участват представителите на само пет национални надзорни органа. Това е позиция, която се заема на ротационен принцип, но изключително важен знак е, че я получаваме в началото на нашето членство.

Посочените развития само през последните години ми дават основание да направя следния извод: БНБ и банковият ни сектор са много силен пример на институционално развитие в среда на все още сериозни институционални дефицити. Рецептата за това е проста: правилни решения в правилен стратегически контекст. Правилните действия в банковия сектор включваха мащабни реформи в сектора, включително в модела на управление на централната банка и банковия надзор, а правилният контекст е присъединяването на сектора в ключови институции на еврозоната, каквито са Единният надзорен механизъм и Единният механизъм за преструктуриране. Практическият резултат е изграденият солиден капацитет, ресурси и експертиза за решаване на предизвикателствата пред сектора и икономиката. Те бяха тествани и убедително демонстрирани през последните години.

БНБ беше една от първите централни банки, която активира мащабен антикризисен пакет в размер над 8% от БВП в самото начало на Ковид пандемията. Направихме го през месец март 2020 г., когато все още се дискутираше дали това не е просто една настинка, която ще изчезне през лятото. Алтернативата беше да изчакаме, да следим и анализираме ситуацията поне няколко месеца преди да предприемем конкретни действия. От позицията на днешния ден може да кажем, че подобно изчакване щеше да се отрази много неблагоприятно както за банките, така и за бизнеса и домакинствата. Този именно антикризисен пакет позволи въвеждането на мораториум върху плащанията по кредити, който в пиковите моменти надмина 9 млрд. лева. Тук е мястото да подчертая, че това беше частен мораториум, инициатива на нашите търговски банки, които по-добре от всеки друг разбират, че когато техните клиенти не са добре, те също не са добре. Асоциацията изигра ключова роля в този процес, който наред с другото, е поредно свидетелство за отличното сътрудничество между Асоциацията и БНБ.

Както при всички наши срещи, ние предпочитаме да гледаме напред, а не толкова назад. За съжаление това, което виждаме напред, са нови предизвикателства. От една страна, това са политическите и икономическите процеси в страната. Пресечните точки на тяхната динамика и развитие, са основно три: цените, цените, и пак цените. Изходът от бюджетния процес, който тече в момента, ще бъде индикативен за посоката на тази динамика и развитие.

От позицията на БНБ и с оглед целите за овладяване на инфлацията много е важно страната да не поема значителни допълнителни постоянни разходи, срещу които не стоят постоянни приходи. Има две групи от рискове, свързани с подобен подход: (1) опасност от инфлационна спирала; и (2) необходимост от болезнени фискални корекции в недалечно бъдеще, независимо дали това ще стане по линия на приходите, т.е. чрез увеличение на данъците или чрез орязване на разходите. Наред с външните фактори, това би довело до една значително по-комплицирана макроикономическа среда за българските банки.

От гледна точка на външните фактори и тяхното допълнително усложняване и влошаване с войната в Украйна най-съществено значение ще имат решенията на големите водещи централни банки, в нашия случай преди всичко на ЕЦБ. Има вече ясни анонси за три неща, които ще се случат в рамките на третото тримесечие на тази година: (1) ефективното прекратяване в началото на месец юли на нетните покупки на активи от страна на ЕЦБ; (2) последващо увеличение на референтните лихви; и (3) ново увеличение на лихвите през месец септември, така че до края на тримесечието да се излезе от територията на отрицателните лихви. Очевидно следващите месеци и поне година ще бъдем изправени пред предизвикателството да се намери много трудният баланс между мерките за овладяване на инфлацията и мерките за предотвратяване на рецесия.

Как нашият банков сектор посреща новите предизвикателства? Изходната ни позиция остава много добра. Показателите на сектора за капиталова адекватност, ликвидно покритие и рентабилност са над средните за ЕС. Независимо от усложнената макроикономическа среда продължава тенденцията на намаляване на лошите кредити. Следователно ние се изправяме пред новите предизвикателства добре подготвени. Добрата ни изходна позиция трябва да бъде подкрепена с адекватни действия. Развитието на макроикономическите процеси и промяната в лихвения цикъл определено изискват повишено внимание по отношение на кредитния риск, особено в сегмента на жилищното кредитиране. Увеличаването на лихвите в съчетание с очертаващата се динамика в обема и цената на дълга налага повишено внимание и по отношение на портфейла с ДЦК.

Що се отнася до БНБ, отговорите ще дойдат преди всичко по отношение на използването на макропруденциалните инструменти, с които разполагаме. Това ще се прави, както досега, при спазване на изискванията за ясно артикулиране и предвидимост. Ако няма рязка промяна в ситуацията, ще продължаваме да обявяваме мерките една година преди тяхното въвеждане. Тези мерки ще останат фокусирани върху капитала на банките. На този етап не предвиждаме тяхното разширяване към кредитополучателите.

Накрая позволете ми няколко думи за изпълнението на стратегическите задачи, чийто хоризонт непрекъснато се скъсява. През следващите 18 месеца тези задачи ще бъдат свързани основно с финализирането на процеса на присъединяване на страната към еврозоната. От страна на БНБ има създадена организация по отношение на въпросите от наша компетентност. В екипите участват и представители на Асоциацията, което е много положителен факт. Навлизаме вече в етап на интензивна комуникация и съвместна работа с ЕЦБ. Силно се надявам, че политическият процес, при цялата му неопределеност и несигурност, в крайна сметка ще подкрепи, а няма да блокира цялостния напредък на присъединяване към еврозоната.

С тази надежда позволете ми още един път да поздравя Асоциацията, нейното ръководство, секратариата и всички нейни членове с 30-годишния юбилей и да ви пожелая здраве и успехи".

Последвайте ни в Google News Showcase за важните новини

Вижте всички актуални новини от Standartnews.com